マイクロ法人って聞いたこともあるし、なんとなく理屈はわかっているけど、なかなか踏み出せない…。

個人事業主とマイクロ法人の二刀流は「社会保険の最適化」ができて多くの人にとってメリットのある仕組みですが「知ってはいるけど踏み出せない」「会社設立なんてハードルが高い…」と思っている人もいるのではないでしょうか?

そんな方に向けて、この記事ではマイクロ法人を設立する前に知っておいた方がいいこと、準備できることをご紹介します。事前に必要な準備を知っておくことで自分にもできそうか、やめておこうかを判断することができるはずです。

私や知人の実際の経験や失敗を元に、みなさんの次の行動に直結できるように具体的にわかりやすくご紹介します!

- 売上の見通しが立たないけれどマイクロ法人作っていい?

- 役員報酬の決め方

- 賃貸だけど法人登記できる?

- 税理士と顧問契約を結ばずに法人運営できる?

- シミュレーション方法

- 開業するのに最適な月は?

では始めましょう♪

個人事業主とマイクロ法人の二刀流を始めるまでの準備のすべて

事業の準備

個人事業主とマイクロ法人の事業を決める

兎にも角にも事業を決めることが最優先です。個人事業主とマイクロ法人、それぞれで行う事業を決めていきましょう。

改めて、二刀流で事業を行う際のポイントを押さえておきます。

- 個人事業主で本業を行う

- マイクロ法人では副業を行う(個人事業主とは別事業であること)

会社員の方

保険料の最適化という目的の二刀流では雇われ会社員のままではいられないので、まず会社員を辞めて、個人事業主とマイクロ法人の二刀流で事業ができるように準備します。

会社員の場合は仕事によって「独立しやすさ・しにくさ」が全く違うのでケースバイケースです。私の場合はエンジニアという職業柄、周りにフリーランスも多く、いろいろと話を聞いたり相談できる環境だったので問題なく独立へ踏み切れました。

独立しにくい仕事の場合は、思い切って新しい事業を始める・一旦会社員を続けながら副業で成果が出るまで様子を見るなどの選択肢があります。

個人事業主の方

すでに個人事業主として事業をしている方は、複数の事業をしているかどうかで違いがあります。複業していてマイクロ法人に移せるような小さな事業があれば移すだけです。事業を1つしかしていない場合は、新たにマイクロ法人で行う副業を探す必要があります。

副業の決め方

マイクロ法人で行う副業で何をするか、どうやって安定した売上を上げるかは二刀流の大きなハードルになります。

初めての副業の選び方ですが、ココナラ![]() やクラウドワークス

やクラウドワークス![]() などを見て自分にできそうな副業がないか考えていくのが王道です。あとはSNS運用・Youtube・せどりなども選択肢になります。こういった副業は「誰にでも・初期投資少なく始められる」のがメリットです。

などを見て自分にできそうな副業がないか考えていくのが王道です。あとはSNS運用・Youtube・せどりなども選択肢になります。こういった副業は「誰にでも・初期投資少なく始められる」のがメリットです。

何か専門知識を持っている場合はそれに関連した副業がないか調べていくことをおすすめします。例えば私は本業でITエンジニアをしているので、ITやシステム開発の知識を活かしたコンサル業なども行っています。知識・経験があればすぐに成果が出やすいのがメリットです。

*こちらの記事で副業の探し方を詳しく解説しています

売上の不安があっても一旦決めてしまおう

自分にできそうな副業が見つかっても今度は「安定した売上がでるかわからない…」という不安が出てきます。私も同じでしたが、売上が少なくて赤字になってもマイクロ法人を作るメリットはあります。

こちらの記事でも解説しています。また記事後半のシミュレーションの章で副業の売上が不安定でも大丈夫か確認できるので、一旦売上80万円出るかどうかは無視して考えていきましょう。

あくまでマイクロ法人は副業です。本業の個人事業で稼ぎ口があるのでマイクロ法人は最初から完璧である必要はありません。

市場調査と事業準備

事業を決めるという最大の山場を越えてしまえばあとは前に進むだけ!事業準備をしていきましょう。事業内容によって準備する内容は全く異なると思うので私の場合の例を挙げながら説明します。私は会社員ITエンジニアだったこと、副業でもIT関連のコンサル業をする予定だったので以下のような準備をしました。

市場調査

- フリーランス専門のITエージェントに登録・面談をして単価相場を確認

- ココナラ

など副業で行うサービスへの登録・似たような仕事をしている人の商品価格をチェック

など副業で行うサービスへの登録・似たような仕事をしている人の商品価格をチェック

市場調査で大切なことは市場平均単価(価格)を知って売上の目安を出すことです。安く買い叩かれないよう、自分が提供する商品を適切な価格で提示できるようにするため、似たような事業をしている人の価格を確認して「平均値」を把握するようにします。売上目安が出るとこの後行うシミュレーションでより具体的な数字を出すことができます。

事業の準備

続いて事業の準備です。会社員とは異なり事業を始める以上は自分を「売り込む」ことが必要になります。私の場合は「どうやったらいち早くコンサルの案件を取れるのか」「どうやったら単価交渉をうまく進められるか」などに焦点を当てて準備を進めていきました。

- 履歴書・職務経歴書を最新のものに更新しておく

- SNSを始めて事業をすることを発信する

- 事業に関連する勉強

どれも特別なことではなく、一人でほとんどお金をかけずにできることばかりです。ですがこのように市場調査をして必要な準備ができてくると、独立・起業への自信が持てるようになり、どんどん不安が少なくなってきます。

マイクロ法人の登記住所

続いて意外と大切な「登記住所」についても考えておきます。

マイクロ法人の場合は基本的に社員は自分一人だけの会社になるので、オフィスを契約せず自宅で作業する方が多いと思いますが、法人を設立すると会社名や住所は国税庁によって一般公開されます。自宅が持ち家の場合は大丈夫ですが、賃貸の場合は法人の住所として登記すると問題になることもあるので事前に家主に確認しておきましょう。

賃貸の住所を使うのが難しい場合はバーチャルオフィスと契約して「住所を借りる」ことができます。私は利用していないですが調べたところ以下のようなメリットがあります。

- 持ち家がなくても法人登記できる

- 一等地の住所にもできるのでクライアントへの印象が変わる

- 郵送物は週一で転送してくれる(転送料はかかる)

契約料金は経費にできますし、登記住所で困っている場合は第一選択肢になります。こちらの記事で人気のバーチャルオフィスを比較しているので参考にしてみてくださいね。

法人名・屋号を決める

事業の見通しが立ったらマイクロ法人の名前を考えておきましょう。私も会社名を決めてから起業へのモチベーションもあがり、名前もすごく愛着が湧いて気に入っています。個人事業主に屋号をつけることもできますよ。

- 事業に関連する名前

- ビジョンを含んだ名前

- 読みやすく覚えやすい名前

- 同じ名前の会社があるかどうかネットで調べる

この辺りを意識して名前を考えるといいです。

節税について学ぶ

マイクロ法人では売上をコントロールして社保の最適化をするので、社保の負担額・会社の税金などはほぼほぼ決まっています。大切なのは稼ぎ頭の個人事業主の「税金対策」です。

個人事業主(フリーランス)になると税金が安くなると言われていますが、それは使える控除や経費の申告をちゃんとしている人に限ります。具体的にどんな節税方法があるのか見ていきましょう。

青色申告控除

青色申告は迷うことなく利用します。というのも控除の条件が書類を提出して、会計ソフト等で帳簿付をしてe-Taxで確定申告をするだけだからです。これで65万円の控除が利用できます。かなり大きいですよね。また法人でも控除はないですが赤字の繰越や30万円未満の一括償却などのメリットがあります。

書類は個人事業主は開業届を出すとき、マイクロ法人は税務署に法人設立届を出すときに一緒に提出するだけです。会社設立時にマネーフォワード会社設立や開業届を利用すれば書類の作成も自動化できるので、提出漏れのないようにこういったサービスを使って独立・起業しましょう。![]()

iDeCo

節税対策といえばのiDeCo。iDeCoは掛け金全額が所得控除になります。個人事業主とマイクロ法人の二刀流の場合は基本的に掛け金は月23,000円なので年間276,000円の控除が利用できます。

独立すると会社員ではなくなるので、退職金代わりになるような老後資金の積み立てとしてiDeCoは優秀なサービスです。まだ利用していない方は加入を検討してみるといいでしょう。こちらの記事で注意点やシミュレーションをしているので気になる方は参考にしてみてくださいね。

小規模企業共済

小規模企業共済もiDeCoと似ている制度で個人事業主や中小企業主の退職金制度と言われています。掛け金は月1,000円から70,000円まで自由に選べ、掛け金全額が所得控除になります。20年未満で解約すると元本割れしますが事業を廃業したときには満額を引き出すことができます。

私は70,000円積み立てているので年間の控除は84万円。途中で掛け金を変えられるので売上が下がった時も安心です。詳しくはこちらの記事で解説しています。

扶養控除

個人事業主とマイクロ法人の二刀流をすると、社保の扶養が使えるようになります。配偶者以外でも、条件次第で両親や兄弟・祖父母などを扶養にすることもできます。マイクロ法人で社会保険に加入するので、扶養に入れることで家族の保険料負担はなくなり、個人事業主側で扶養控除を利用できるのでメリットは絶大です。

今一度家族状況を見直して、扶養控除を利用できるか確認しておきましょう。

経費にできるものを洗い出す

経費を洗い出しておくとより具体的にシミュレーションができます。基本的には以下のようなものが経費になります。

- 家賃・光熱費・通信費など家事按分(事業に関連する部分だけ経費にする)

- 交通費

- 書籍・オンライン動画・セミナーなど

- 事業に関わるサブスク代

- PC・周辺機器など

- 税理士・会計費用

マイクロ法人と個人事業主それぞれで年間いくらくらいの経費が発生しそうか計算してみましょう。その際に経費が重複しないように気をつけましょう。

個人事業主のシミュレーション

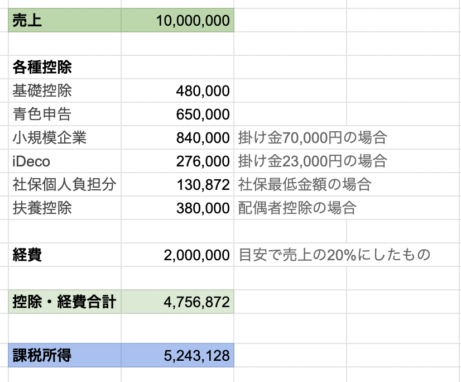

売上・経費・控除がわかってきたのでここで実際にシミュレーションしてみます。

まずは個人事業主のシミュレーションです。スプレッドシートなどを使ってまずは課税所得を計算してみます。

課税所得 = 売上 – 経費 – 控除

シミュレーションは正確でなくていいのでざっくり出します。売上や控除・経費に関しては自分が利用するもの・計算したものを当てはめていきます。すると税金の計算対象になる課税所得が算出できます。

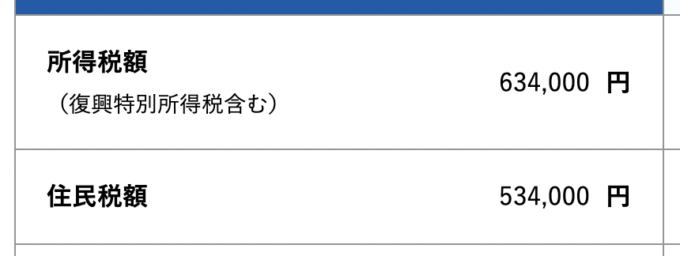

課税所得が決まれば所得税と住民税も計算できます。

所得税の税率から自分で計算することもできますがシミュレーションサイトから計算する方が楽です。今回は個人事業主のかんたん税金計算を使わせていただきます。

*小規模企業共済の欄にiDeCoも含めています

「計算する」を押下すると税金が算出されました。

税金がわかったので今度は下の図のようにスプレッドシートを更新してみます。

ここで計算しているのは税金や積立金、経費など事業を営むのに必要な出費の合計金額です。出費がわかれば、売上から出費を引いた金額、手残り≒自分が自由に使えるお金の目安を知ることができます。

ここまでシミュレーションしてみると具体的な資金繰りがイメージつきますね。控除や経費を利用することで税金が抑えられること、iDeCoなど投資関係の積立金の総額。自由に使えそうな手残りのお金。実際に事業を始めたら混合しないようにそれぞれ分けて管理しておくといいでしょう。

マイクロ法人のシミュレーション

続いてマイクロ法人のシミュレーションです。

マイクロ法人に関しては最適解があります。社保の最適化が目的なのでそれ以外の余分な税金はできる限り払わないようにすることがポイントです。

- 売上は年間80万円程度

- 役員報酬は税金がかからないように月45,000円程度

- 最低等級で社保に加入

- 利益を0付近にすることで法人税も最低の7万円に抑える

このようなマイクロ法人ができれば完璧です。

ここで多くの人が売上を80万円にコントロールするのはかなり難しいのでは、と感じると思います。売上80万円というのはあくまで上の表のような最適解を作るための目安なので、実際これより多くても少なくても問題はありません。

売上があまり出なかった場合

売上が80万円以下だと会社は赤字になりますが、社保の最適化はできるので前向きに事業を続けていきましょう。そもそも初年度から完璧に副業がうまくいく方が稀です。本業の稼ぎはあるのであまり悲観的にならなくて大丈夫です。こちらの記事で売上がない場合のマイクロ法人の維持方法について解説しています。

売上が上がりすぎた場合

事業が好調なのはいいことです。役員報酬を増やせば社保が高くなり、会社に利益が残ると税金が高くなるので出費も多くなりますが、売上を抑える必要はなく好調なビジネスを伸ばし拡大していくチャンスです。副業ではなく本業としてやっていくなどの新しい道もあるでしょう。また二刀流ではなく法人一本にするという選択肢も出てきます。

役員報酬の決め方

上の例では役員報酬を45,000円としていますが、これより多くても少なくても大丈夫です。役員報酬の決め方はこちらの記事で解説しているので併せてご覧ください。

事業運営のための必要サービスの準備

税理士探し

個人事業主でもマイクロ法人でも会計処理は必須です。会計処理はざっくり以下の3パターンあります。

| 決算書類の作成 | 法人税の申告 | |

| ❶ 顧問契約 | 税理士 | 税理士 |

| ❷ 申告代行 | 自分(会計ソフト) | 税理士 |

| ❸ 全部自分でやる | 自分(会計ソフト) | 自分(申告ソフト) |

個人事業主の場合は会計ソフトを使って全部自分でする人がほとんどですが、法人の申告処理はかなり複雑です。会計ソフト以外に別途申告ソフトの購入が必須だったりとハードルも高いので、❷の申告代行を利用している人が多いです。

税理士の探し方は

- 家族・知人に紹介してもらう

- 地元の税理士を探す

- 税理士ドットコム

などの大手紹介サイトを通して探す

などの大手紹介サイトを通して探す

などがあります。税理士費用の相場や自分で申告処理まで行うかどうかの基準など、私の知人の周りの事例も含めてこちらの記事で詳しく解説しているので参考にしてみてください。

会計ソフト

個人事業主もマイクロ法人もどちらも税理士と顧問契約を結んでない限り、自分で会計処理を行うための会計ソフトの利用が必須です。

個人事業主とマイクロ法人それぞれで会計ソフトの契約が必要になります。

- 個人事業主の会計ソフトは年10,000円~

- 法人の会計ソフトは年30,000円~

この辺りが費用の相場になります。

いろいろな会計ソフトがありますが利用者数・使いやすさ・コスパを考えると「マネーフォワード」か「freee」のどちらかを選んでおけば間違いないです。

私の周りの自営業者もみんなどちらかのサービスを利用しています。2社とも以下のような特徴があり、初心者が1人で問題なく会計処理ができるということが強みです。

- スマホアプリにも対応している

- コスパ最高(個人事業主はマネーフォワード、法人はfreeeが最強コスパです)

- 電子帳簿保存法に則って領収書などの管理ができる

私は法人も個人もマネーフォワードを利用していますが、freeeも使いやすいと評判です。こちらの記事で比較していますので参考にしてみてくださいね。

銀行口座

事業用のお金とプライベートのお金を区別するために銀行口座を分けておくことをおすすめします。個人事業主の口座は普段使っている口座でもそこまで問題はないですが、マイクロ法人の口座では

- 資本金を入金する

- 社保・税金の支払い

- 役員報酬の振込み

など、法人は法人の資金繰りが必要なのでプライベートのお金とは完全に区別すべきです。

法人口座は法人を設立した後に作るものなのでまずは空っぽの個人口座を用意しておきましょう。会社設立時の資本金の振り込みをしたりと法人口座ができるまで利用します。おすすめの法人口座はこちらで解説しています。

クレジットカード

クレジットカードも事業用とプライベート用で分けて管理すると資金の管理や帳簿付が楽になります。帳簿付をするときには会計ソフトにクレジットカードや銀行口座を連携しますが、その際に事業用の出費・入金ということがわかりやすくなるからです。

ただ…実は私はクレジットカードは個人事業もマイクロ法人も専用のものを作らずにプライベートのカードを使っています。ポイント(マイル)を貯めているのでカードを分散したくないと言う理由です(笑)。

私の場合はマイクロ法人での支出も少ないのでプライベートのクレジットカードで事業用の出費が出た場合は「事業主借」や「役員借入」という項目で帳簿をつければいいというくらいで、今のところ不便さは感じていません。

事業開始前に揃えておくべきもの

どんな事業にしてもこれだけは揃えておいた方がいいと思うものを挙げておきます。

パソコン

事業内容によってはスマホさえあれば、という方もいるかもしれませんが、会計ソフトの利用もあるのでパソコンで操作した方が圧倒的に効率がいいです。高機能なものでなくても大丈夫なので一台揃えておくのをお勧めします。

ちなみに役所関係の手続きでMacが対応していないことがあるので、今から購入するならWindowsPCがおすすめです。

マイナンバーカード・カードリーダー

マイナンバーカードは確定申告・年末調整など二刀流で事業を行う際には必須になります。まだ発行していない方はこれを機に発行しておきましょう。またパソコンに繋げてマイナンバーカードを読み取るカードリーダーも使います。ネットで3,000円くらいで購入できるので揃えておくといいでしょう。

各種事務用品

なんだかんだ全てオンラインで済ませることは難しく書類の手続きもまだまだ多いです。コピーして記入して綴じて郵送して…のような事務処理が多いので以下の事務用品があるといいです。

- プリンタ(コンビニのものを使うのもOK)

- 封筒

- のり・ホチキス

- 書類を収納するファイル

設立日・開業日を決める

ここまでシミュレーションまでして具体的なイメージが膨らみましたか?最初にあった不安が少しでも解消されていれば嬉しいです。あとは開業・起業に向けてスケジュールを立てていきましょう。

個人事業の開業日・マイクロ法人の設立日を決める

まずは開業・設立日を決めてしまいましょう。

開業・設立日のポイント

- 社保に加入するので会社をやめた後に起業する

- 個人事業主とマイクロ法人の開業日は同じ日ではなくても大丈夫

- 開業日は○月1日じゃなくても任意の日で大丈夫

- 開業月も任意の日で大丈夫

会計期間

- 個人事業主:1/1~12/31

- マイクロ法人:基本的に設立日を起算とした1年 例) 9/1に開業したら8月が決算月

個人事業主は会計期間が決まっているので12月なら1月まで待つなど調整もアリですが、基本的に任意の日にちで大丈夫です。私は会社を退職した次の日に開業・設立しました。

個人事業主のスケジュールを立てる

| 開業日1、2ヶ月前 | この記事を読みながら準備を進める |

| 開業日 | 税務署に開業届・青色申告書類を提出する |

個人事業主は開業届と青色申告の書類を提出するだけです。

無料で使える開業サービスがあるので利用することをお勧めします。フォームに沿って必要事項を入力すれば開業届や青色申告書類を自動で作成してくれます。こちらの記事で詳しく解説しているので参考にしてみてください。

https://optimisticbeauty.com/kaigyo_todoke_howto/

マイクロ法人のスケジュールを立てる

| 設立日1、2ヶ月前 | この記事を読みながら準備を進める |

| 設立日の15日くらい前 | 会社設立サービスを使って手続きを進める |

| 設立日 | 法務局に登記書類を提出(提出日が設立日) |

| 登記完了後 | 社保などの手続き |

マイクロ法人はやることがたくさんあります。スケジュールを立てる際のポイントとしては

- 定款作成に約一週間かかるので設立日15日前には会社設立サービスで手続きを始める

- 健康保険証は会社設立の3週間後くらいに届くので、保険診療の予定のある方は注意して予定を組む

- 会計ソフトは1ヶ月無料で使えるので設立前に銀行口座やクレジットカードを連携して触っておく

これだけの複雑な手続き。膨大な書類を各所からダウンロードして書き方を調べて…とても一人でできるものではありません。そこで無料の会社設立サービスを利用しましょう。書類の自動作成や行政書士さんの紹介、書類の提出先などすべてアシストしてくれます。

私も会社設立サービスを利用して1人でマイクロ法人を設立しました。こちらの記事で詳しく紹介しているので読んでみてください!

番外編・起業前に私がやったこと

最後は番外編。上には載せてないですが私が独立・起業を機に行ったことです。

年金追納

国民年金の追納をしておきました。遡って10年以内の免除期間の年金を支払うことができます。私は過去に転職期間が空いて免税になっていた期間が数ヶ月あり通知が来ていたのでこれを機に追納しました。

追納することで将来受け取れる年金額が増えるのと、追納分は社会保険料控除になるので確定申告で税金を抑えることができます。

簿記の勉強

個人事業主や法人オーナーは最低限簿記3級程度の知識はあった方がいいという記事をみて少しだけ勉強しました。正直簿記の勉強は好きではないので、参考書・参考動画を見る程度で資格取得もしていないですが、バランスシートの見方、資産と負債の考え方など基本的なことは抑えられました。

日々の帳簿付けの際に、貸方借方の概念とか仕分項目とかを考える必要はあり理解しやすくなったのでみなさんにもおすすめの勉強です。

経費にできそうなものの購入は待って…

「独立するかも…」「マイクロ法人作りたいな」と思っているなら経費になりそうな物品の購入時期を考えておくといいです。開業前であれば「開業費」として経費のように扱えますが、購入した時期がかなり前だと開業費として認められないこともあります。

私の場合は新調したいPCの購入時期を調節したりしました。

まとめ

この記事では個人事業主とマイクロ法人の二刀流を始めるまでの準備のすべてをご紹介しました。

「こういう準備が必要なんだ〜」と知るだけでも一歩前進です。まだ不安に思っていること、疑問に思っていることがあれば、このブログの他の記事でも個人事業主とマイクロ法人の二刀流についての解説をしているので是非読んでみてくださいね。少しでも前向きに二刀流を始めるきっかけになれば嬉しいです。

以上、お読みいただきありがとうございました!

コメント