法人設立後に税務署から送られてくる書類に所得税徴収高計算書があります。

この書類は支払った給与から源泉徴収した所得税を納付するための書類です。こちらの書類、マイクロ法人のように源泉徴収をしていない法人も提出が必要です。

そこで今回は源泉徴収0円の場合の所得税徴収高計算書とe-Taxを使って提出する方法をご紹介します!今年マイクロ法人を設立した私も実際にこの方法で書類の作成・提出が問題なくできました。

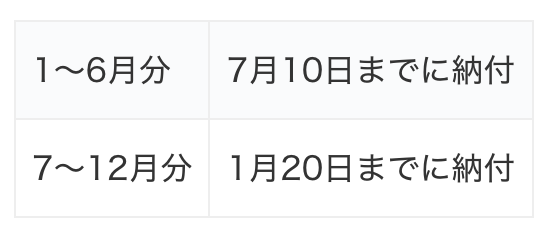

- 所得税徴収高計算書の提出期限

- 所得税0円の場合の所得税徴収高計算書の書き方

- e-Taxで所得税徴収高計算書を提出する方法

では始めましょう♪

源泉徴収0円でも提出必須!所得税徴収高計算書の書き方

源泉徴収税0円でも所得税徴収高計算書は提出する?

e-TaxのQAに記載の通り、源泉所得税が0円でも提出が必要です。

Q:源泉所得税及復興特別所得税の納付税額が0円となる場合でも徴収高計算書データの送信は必要ですか。

A:書面による場合と同様に、合計額(納付税額)を0円と入力した徴収高計算書データを作成の上、受付システムに送信してください。

https://www.e-tax.nta.go.jp/toiawase/qa/yokuaru06/22.htm

後述する納期の特例を受けている法人は「半年に1度」そうでない場合は「毎月」税務署に提出します。

e-Taxで所得税徴収高計算書を作成・提出する方法

所得税徴収高計算書の作成・提出や源泉所得税の納付はe-Taxから行います。

税務署から送られてきた紙の所得税徴収高計算書を手書きで記入して郵送することもできますが、頻繁に提出する書類ですし、e-Taxは確定申告や年末調整でも利用するシステムなので、まだ使ったことがない人はこれを機にe-Taxを使ってみましょう!

e-Taxの環境設定

e-Taxの環境設定についてはこちらの記事で詳しく解説しています。

e-Taxを初めて使う方は、まずこの記事を参考に利用者識別番号を発行してログインできるところまで設定しましょう。e-Taxはダウンロード版とWeb版がありますがどちらでも所得税徴収高計算書の作成・提出ができます。

e-Taxで所得税徴収高計算書を作成する

では具体的にe-Taxで所得税徴収高計算書の作成・提出を行っていきましょう。

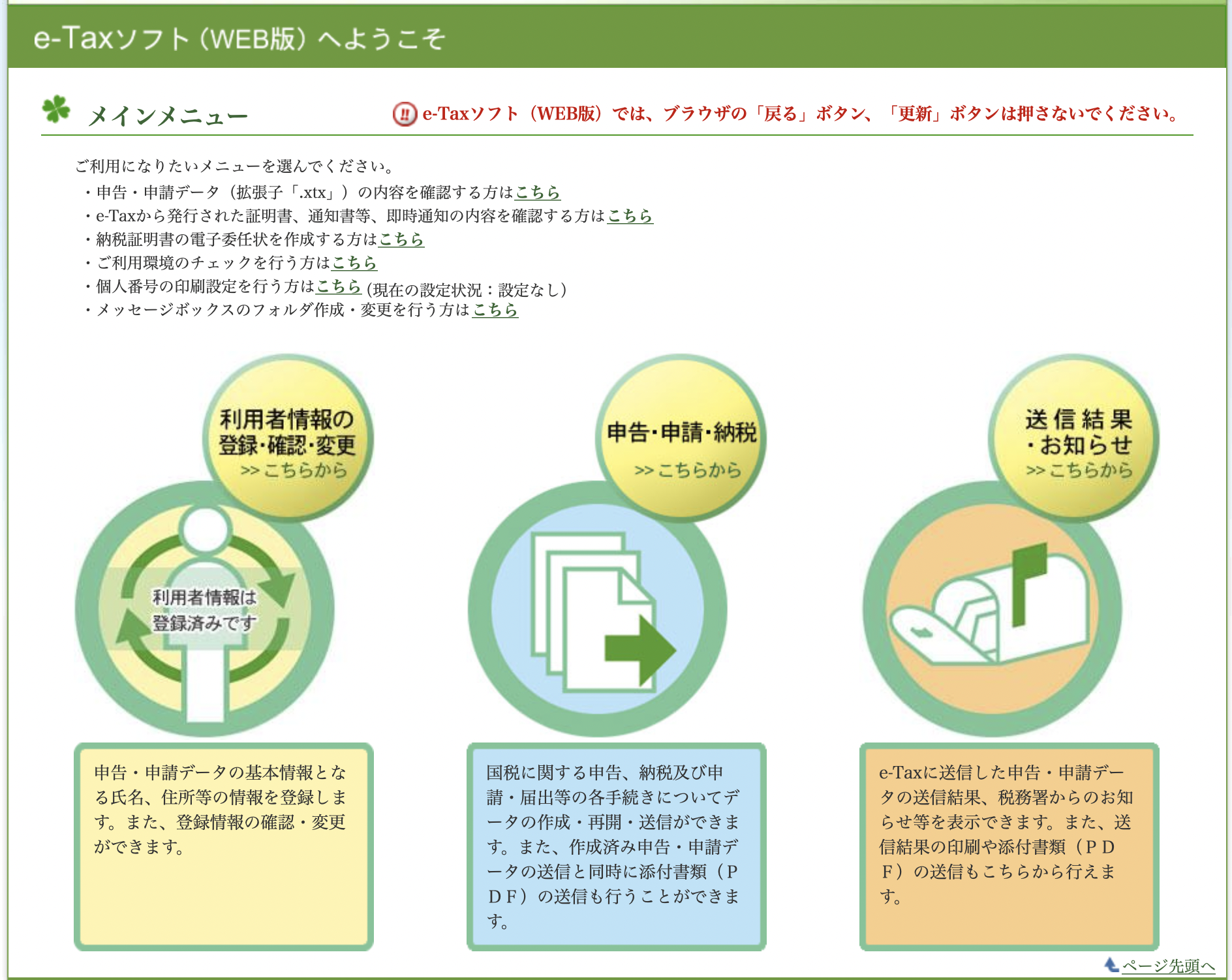

e-Taxにログインしたら「申告・申請・納税」をクリック

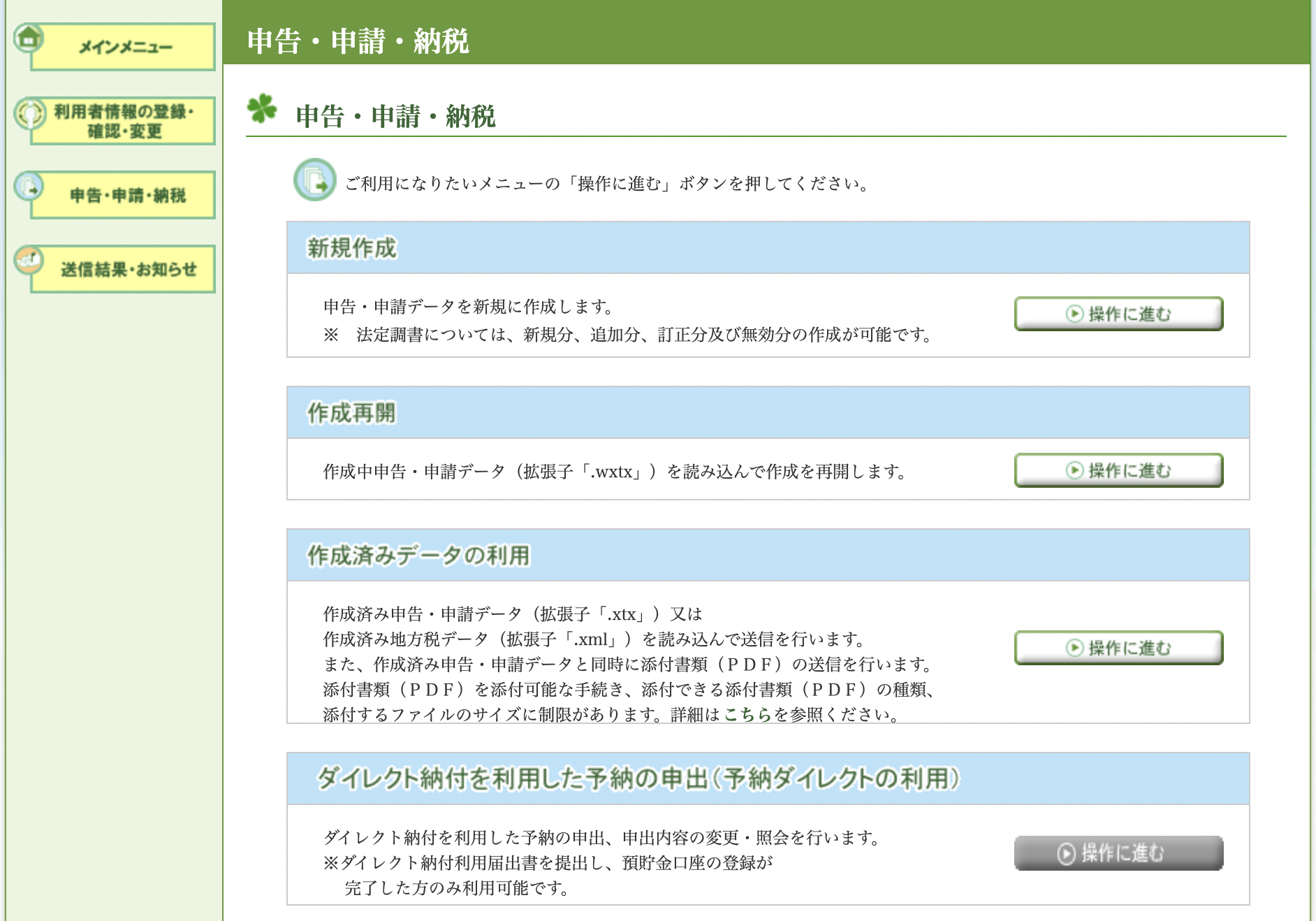

「新規作成」の「操作に進む」をクリック

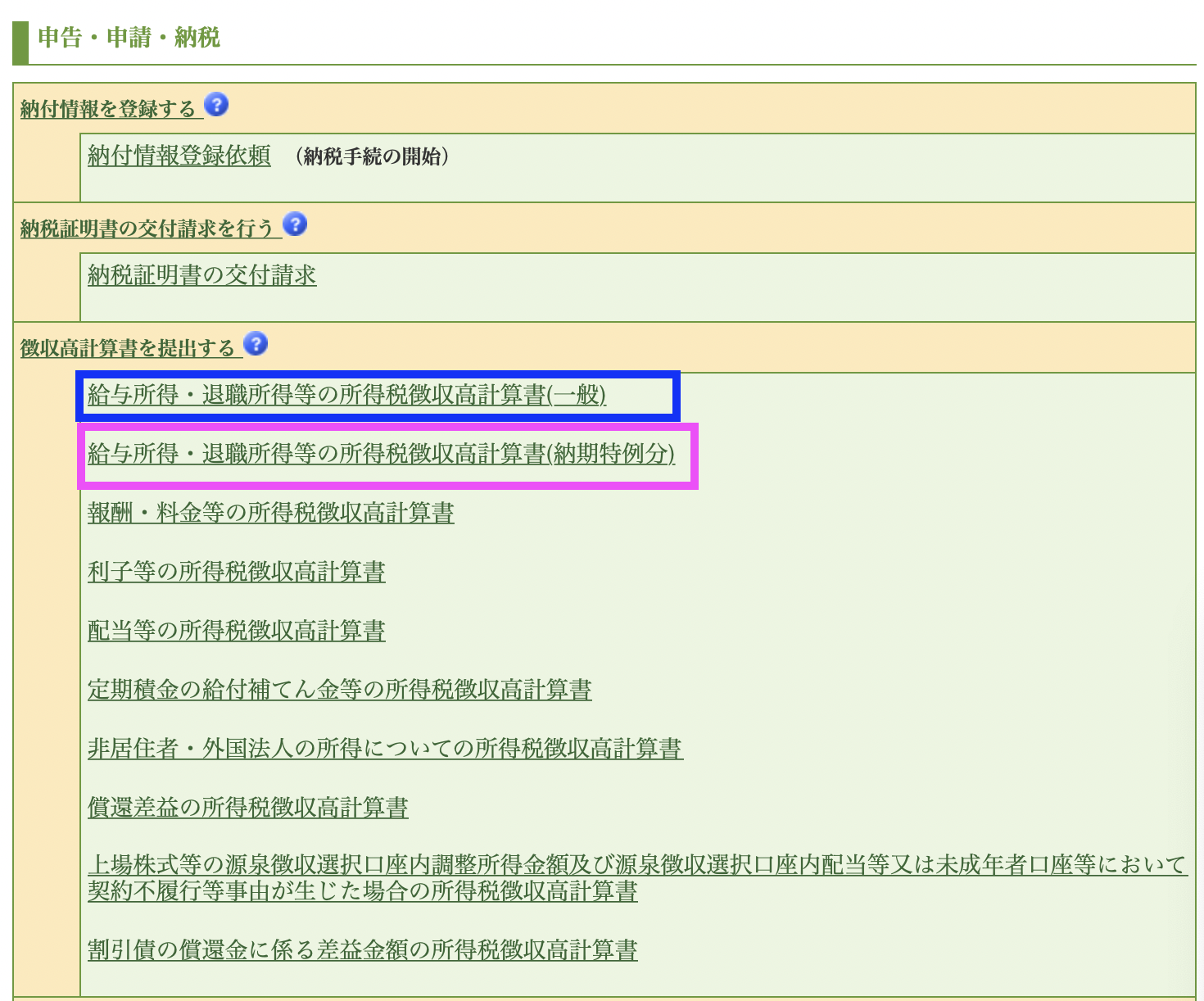

次の画面で作成する書類の一覧が出てきます。「納期の特例」を受けていない場合は青枠の(一般)、受けている場合はピンク枠の(納期特例分)をクリックします。

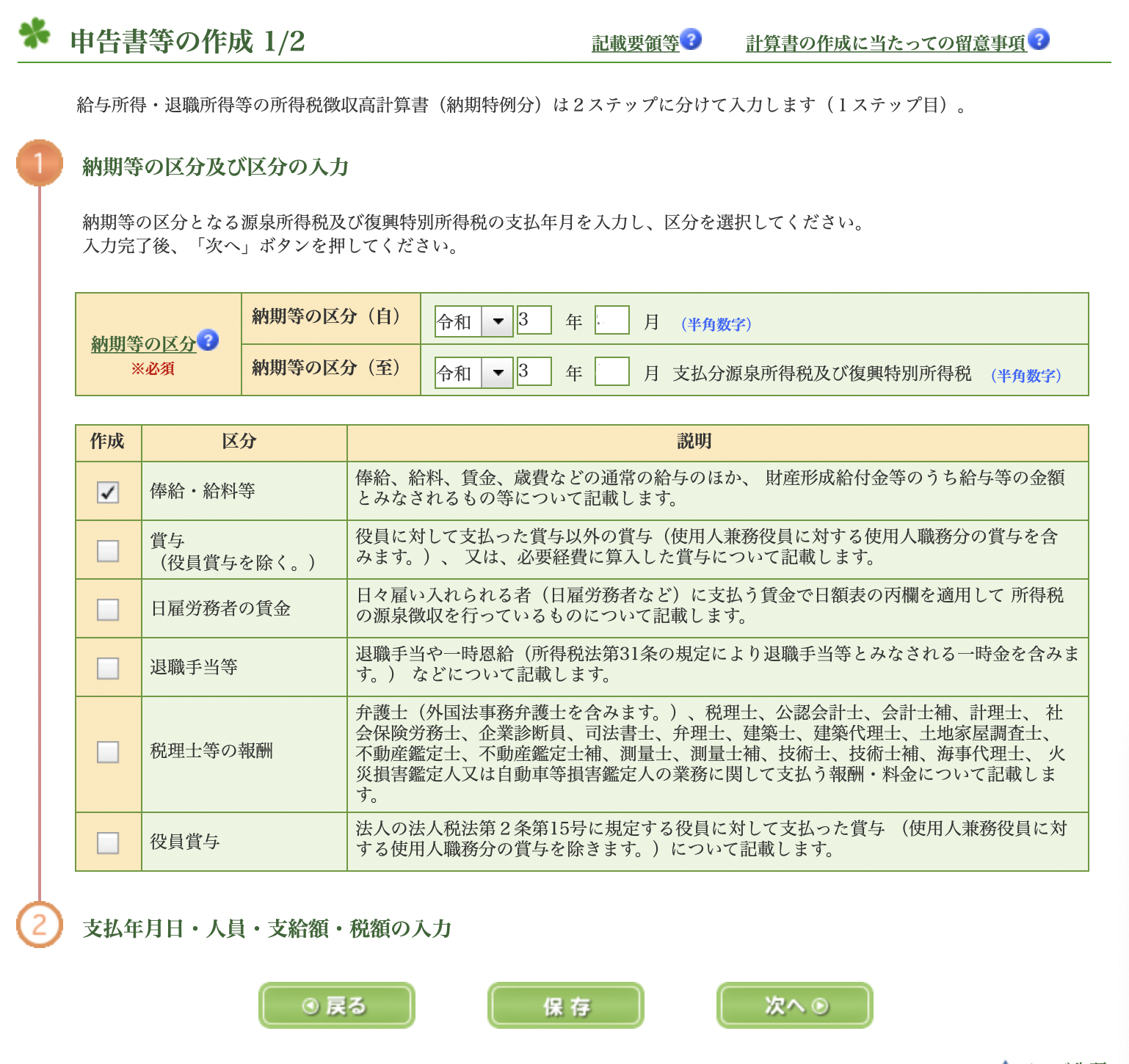

管轄の税務署を選ぶとこのような画面が出てきます。画面は納期特例分です。

納付書の記載のしかたにも書類の記入方法が書いてありますが、それぞれの項目の具体的な書き方を見ていきましょう。

納期等の区分

納期等の区分は給与などを支払った年月を記載します。私の場合は納期の特例を受けており、会社をその年の9月に設立、給与支払日は翌月末日なので

(自):令和3年10月(至):令和3年12月

このように入力します。その下の「区分」は役員報酬等の給与の支払いだけであれば「俸給・給料等」にチェックをして「次へ」をクリック

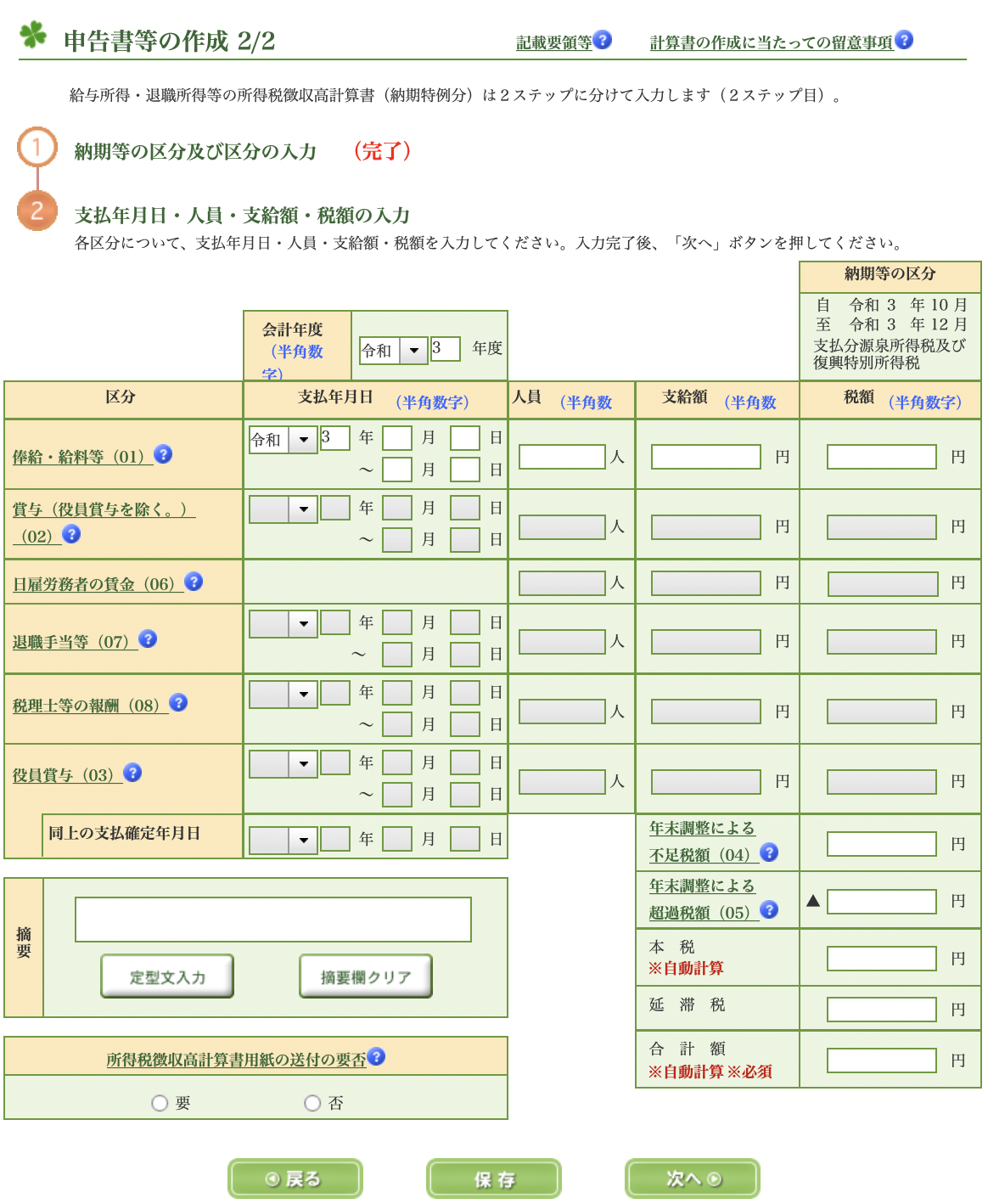

続いて表示されるこの画面で細かい項目を入力していきます

支払年月日

納期等の区分の中での実際の給与の支払日を記入します。

例)令和3年10月30日 ~ 令和3年12月31日

人員

人員は納期等の区分の中で給与を支払った人の繰延人数です。私の例では役員1人のマイクロ法人なので10月~12月の3ヶ月 * 1人 = 3人 なので「3」です。

支給額

支給額は納期等の区分の中での総支払い額を記入します。私の例では自分の役員報酬 * 3ヶ月分の金額です。

税額

源泉徴収した税額の合計額を記載します。源泉徴収がない場合は「0」です。

【年末調整による不足税額(04)・超過税額(05)】

年末調整の結果生じた不足額を徴収した場合又は超過額を還付した場合はそれぞれの欄に入力します。

【所得税徴収高計算書用紙の送付の要否】

この書類を送るかどうかの要否です。今後もe-Taxを利用する場合は不要なので「否」にチェック。

…

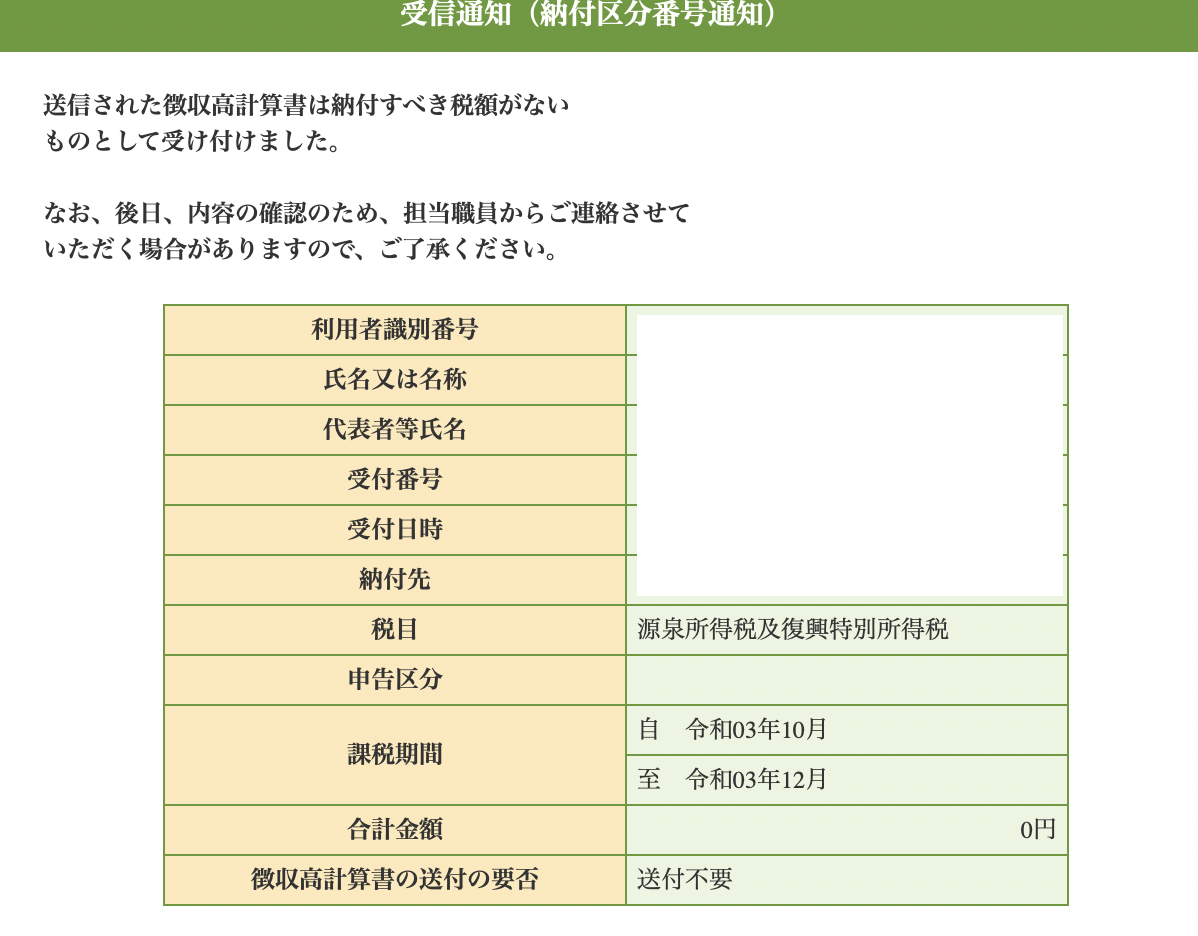

記入が終わったら「次へ」をクリックして、内容を確認して送信すれば提出完了です!私は源泉徴収税がなかったので最後にこんなメッセージがでました。

送信された徴収高計算書は納付すべき税額がないものとして受け付けました。なお、後日、内容の確認のため、担当職員からご連絡させていただく場合がありますので、ご了承ください。

これにて手続き完了です。お疲れ様でした!

納期の特例を受けよう!

さて、これまで紹介した一連の手続きは本来「毎月」行います。源泉徴収税がなくても毎月手続きが必要になるので、さすがに面倒ですよね。そんな時に利用できる便利な特例があります。

源泉所得税の納期の特例の承認に関する申請です。この特例を受けると所得税徴収高計算書の作成・提出(+納税)は年に2回にまとめられます。

この特例を受ける条件は従業員人数が10人未満であることのみです。源泉徴収税がある場合は納付金額が半年分になるので資金繰りに注意と言われていますが、源泉徴収税のないマイクロ法人はこの特例をぜひとも受けましょう!!

この特例を受けるためには書類の提出が必要なので「そんな特例があるなんて知らなかった…」と言う人も多いです。これから法人を設立する方はこのような書類の提出漏れがないように無料の会社設立サービスを利用するのがおすすめです。私はマネーフォワードクラウド会社設立サービスを利用して合同会社のマイクロ法人を設立しました。

\無料なのでこれから会社設立する方は使ってみてください!!/

![]()

このサービスを利用すると会社設立に必要な処理をステップごとにガイドしてくれて、書類の作成などが自動化できます。納期の特例書類も自動作成してくれるので提出漏れがなく安心です。こちらの記事でマイクロ法人設立までの全ての工程を解説しているので参考にしてみてくださいね。

会社を既に設立したけれど特例の書類をまだ出していない方は国税庁のHPから書類をダウンロード、税務署に郵送で手続きできます。

まとめ

この記事では源泉徴収0円の場合の所得税徴収高計算書の書き方、e-Taxでの提出方法について解説しました。

マイクロ法人で源泉徴収税がないと「面倒な手続きもしなくて楽〜」と思ってましたが書類の提出が必要ということを見逃しがちですよね。こういった手続きは税理士と顧問契約をしていないと漏れてしまいがちなので注意しましょう。

ちなみに源泉徴収税が0円でも年末調整も必要なので忘れずに手続きしましょう。こちらの記事で詳しく解説しています。

このブログではマイクロ法人を設立した私が会社運営に必要な手続きについて実際に経験したことを基に詳しく解説しています。一人で法人を運営している方は他の記事も是非ご覧くださいね。

以上、お読みいただきありがとうございました!

コメント