個人事業主とマイクロ法人の二刀流で事業をしているけど、源泉徴収してなくても年末調整は必要なの?

マイクロ法人を設立すると直面する年末調整。会社の代表でもあり会社の社員でもあるため

- 会社として年末調整を行う

- 会社の社員として年末調整の書類を提出

- 個人事業主として確定申告もする

というように三者の役割があり、年末調整でやることがたくさん。何をすればいいのか本当にややこしいですよね…。

でも大丈夫。実は1人法人かつ、個人事業主でもある二刀流ならではの手続のコツがあります。コツを抑えて手続すればだいぶ処理は簡略化できます。

私も個人事業主とマイクロ法人の二刀流で事業をしていますので、実際に行っている手続方法を初心者の方にもわかりやすく説明します!(手続き方法については税理士にも確認しています)

- 法人1年目に向けた年末調整の流れ

- 源泉徴収税なしでも年末調整でやること

- 年末調整でやらないこと・確定申告でやること

- 年末調整で必要なデバイス

では始めましょう♪

マイクロ法人、源泉徴収税がなくても年末調整は必要?

年末調整は必要?

年末調整とは会社が社員の正しい所得税を計算するために行う処理です。すでに徴収した所得税から、各種控除などを考慮してもらいすぎていた所得税を還付するというのが一般的で、普通の会社員であれば年末調整をしていれば確定申告が不要になります。

さてここで疑問、個人事業主とマイクロ法人の二刀流で事業をしている人はほとんど役員報酬を45,000円以下など「無税」の範囲で設定していると思います。この場合マイクロ法人は源泉徴収していません。

*税金のかからない役員報酬についてはこの記事で詳しく解説しています↓

年末調整の流れ

それでは、具体的にどんな手続きが必要なのか見ていきましょう。まずは年末調整の流れを簡単におってみていきましょう。

11月:税務署から届く手続書類

11月の中旬ごろに法人住所宛に年末調整関係書類の茶封筒が届きます。

このような書類が入っています

- 年末調整のしかた

- 法定調書の作成と提出の手引き書類

- 法定調書合計表

- 源泉徴収税額表(法人設立後1ヶ月度くらいにも届いたものと同じ)

- 領収済通知書(所得税徴収高計算書)

基本的にこれらの書類に従って手続すればいいのですが、まあ難しそうですよね…。この記事でマイクロ法人の場合のポイント、e-Taxでの手続きを紹介するのでご安心ください。

~翌年1月末日:申告書の作成と還付金の計算や法定調書の作成

さて、書類が届いてから何をすればいいのかは「会社と社員」という2つの役割で分けて考えると分かりやすいです。個人事業主とマイクロ法人の二刀流の場合は自分自身が「会社」であり「社員(役員)」でもあります。そこで下の表のようにそれぞれでやることを区別してみます。

| 役員個人 | 扶養控除申告書などの年末調整に関わる書類を記入して会社に提出する |

| マイクロ法人 | 役員個人から受け取った書類をもとに還付金の計算・法定調書の作成 法定調書を税務署に提出する |

どちらも結局自分で全部するのでややこしいですが、個人と会社という2者の役割があることを覚えておきましょう。

~翌年1月末日:法定調書を税務署に提出

会社として作成した法定調書を翌年1月末までに税務署に提出します。法定調書は後述するe-Taxを利用して作成・提出します。

さて、年末調整の大まかな流れは以上です。それぞれの役割でやることについて細かく見ていきましょう。

役員個人としてやること

役員個人ですることは年末調整の申告書の記入です。記入する書類は以下の3種類です。

これらの書類は法人宛に送られてきた茶封筒には同封されていません。上のリンクをクリックすると国税庁のURLに飛ぶので(令和4年11月現在)入力用のPDFを入手できます。マネーフォワードクラウド会計のような年末調整のできる会計ソフトを使わない場合は、「入力用」のリンクからPDFを編集して、記入が終わったらダウンロードしましょう。プリントアウトは不要です。

項目も多く書類記入が面倒にみえますが、ここでは各種控除申告せず、名前や住所等の基本情報部分の記入のみで大丈夫です。

年末調整では控除申告しない

通常扶養控除・生命保険控除・住宅ローン控除などを利用する場合、上にあげた3種類の書類で申告しますが、年末調整でこれらの控除申告すると還付金が発生して払い過ぎた所得税を戻す処理が必要になります。

還付金の支払いは会社が行う場合と、税務署が行う場合2種類ありますが、マイクロ法人ではそもそも役員報酬から源泉徴収をしていないので還付することができません(もらっていないので返すお金はない)。そのため年末調整で還付を受ける場合は税務署からの還付になるんですが、その場合別途提出する書類が発生します。

源泉所得税及び復興特別所得税の年末調整過納額の還付請求

給与等の支払者が、年末調整により生じた過納額を給与等の受給者に還付する場合で、給与等の支払者に次に掲げる事由が生じたときに、その過納額について、給与等の受給者が給与等の支払者の所轄税務署から還付を受けるために行う手続です。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_55.htm

これは税務署から還付を受けるための必要な書類です。年末調整で控除等の申告して還付金が出ると結構面倒なことがわかりますよね…

そのため、二刀流で事業をしている方は年末調整では何も申告せず、全部確定申告で申告しましょう。所得税の計算は最終的に確定申告で帳尻を合わせればいいので、年末調整で申告しなくても確定申告で申告すれば問題ありません。何も申告しないため上記3種類の書類では名前や住所等の基本情報の記入のみで大丈夫です。

会社としてやること

役員個人から受け取った申告書を確認して保管する

上記3種類の書類は法人の会計ソフトなどを通して電子保存して管理しておきましょう。社員から受け取った申告書類は税務署に提出しませんが、会社で一定期間保管する義務があります。

給与所得者の扶養控除等申告書等の提出を受けた源泉徴収義務者は、その申告書等の提出期限の属する年の翌年1月10日の翌日から7年間保存する必要があります。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2503.htm

税務調査に入られた場合に見せれるようにしておく必要があるということです。自分の会社かつ役員が自分だけの場合は申告書を記入せず放置しがちですが、万が一のためにもきちんと管理しておきましょう。

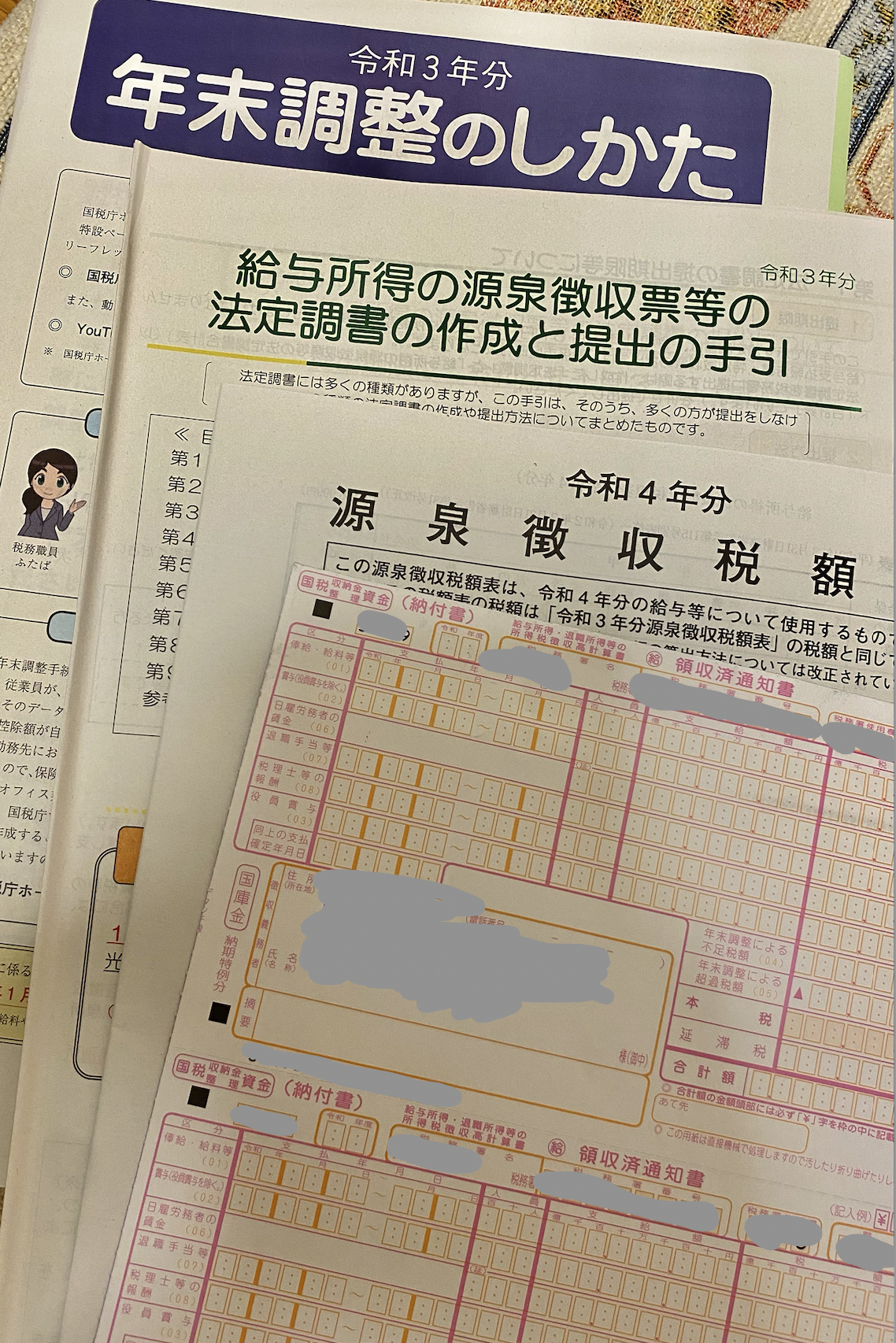

源泉徴収なしでも必要な提出書類を確認する

個人事業主とマイクロ法人の二刀流のように、源泉徴収税がなく還付金もない場合でも年末調整で税務署に提出が必要な書類があります。税務署からの茶封筒にこのようなチェックシートが入っているので、何の書類が必要なのかはこれで確認すると便利です。

- 給与所得の源泉徴収票合計表

- 退職所得の源泉徴収票合計表

- 報酬、料金、契約金及び賞金の支払調書合計表

- 不動産の使用料等の支払調書合計表

- 不動産等の譲受けの対価の支払調書合計表

- 不動産等の売買又は貸付けのあっせん手数料の支払調書合計表

源泉徴収税がない場合でも上記1~6のチェックが入った書類と法定調書合計表を提出します。税理士への報酬があったり不動産業を営んでいる人は注意して確認しましょう。私がそうですが、税理士は使わずネットビジネスなどをしているだけの会社は1~6には該当しないので法定調書合計表だけ提出します。

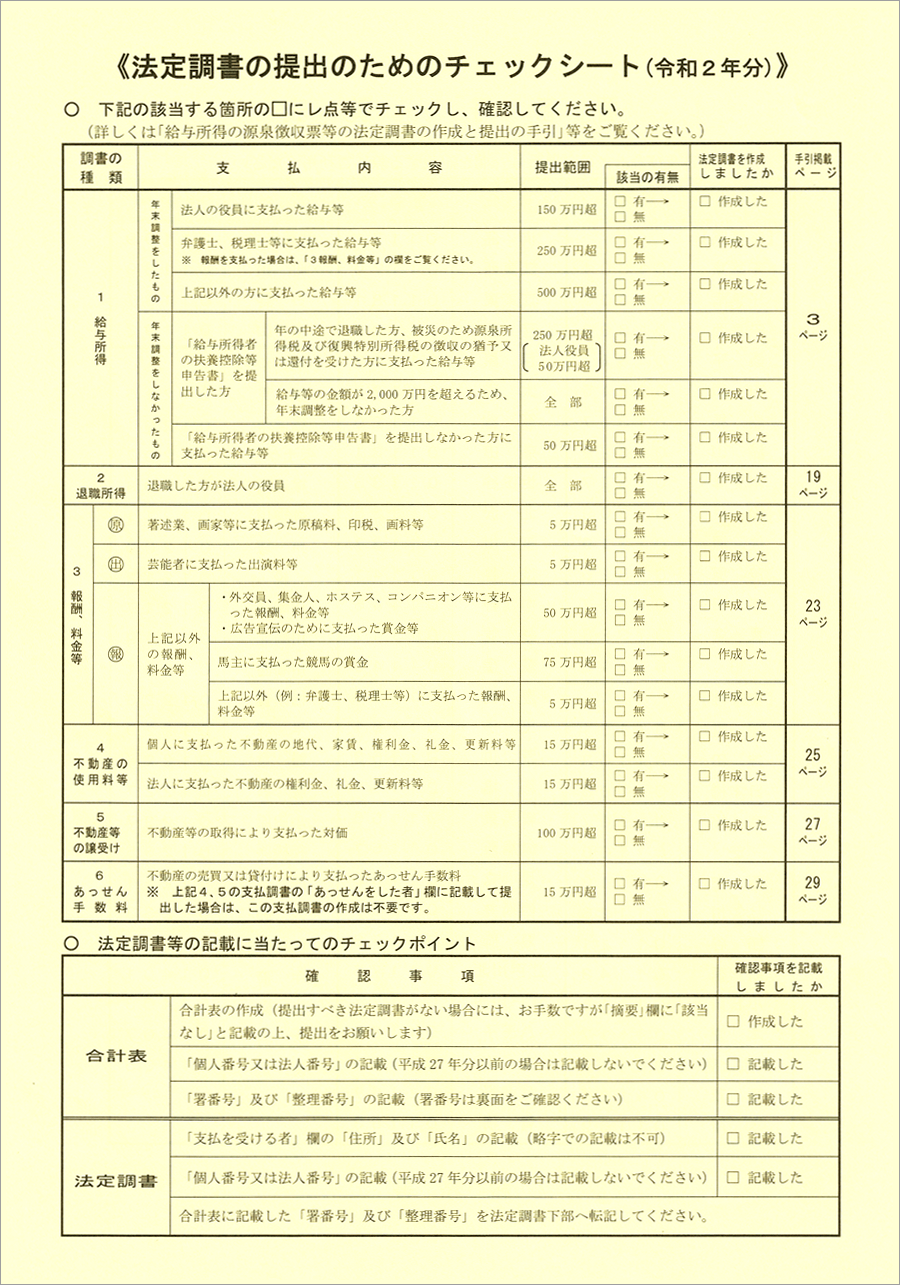

法定調書合計表とは

法定調書合計表は全部で60種類ある法定調書のうち、上にあげた6種類の法定調書について集計したものです。

こちらは茶封筒に入っていますが、書類の作成・提出は後述するe-Taxで行うので紙の書類に手書きしなくていいです。源泉徴収なしで1~6に該当しなければ、提出者欄部分と1の源泉徴収合計表に役員報酬の合計と源泉徴収「0円」と記入するだけになります。

e-Taxで書類の作成・提出をする

法定調書合計表などの法定調書の作成・提出はe-Taxで行います。他にも書面で提出や税務署に直接行くなどの方法もありますが電子取引が推奨になっていますし、確定申告でも使うのでe-Taxで手続きしましょう。e-Taxを使った申告の詳しい手順はこちらの記事で解説しています。

マネーフォワード年末調整を使ってみた

マネーフォワードクラウド会計![]() を利用している場合、年末調整サービスが付帯されています。

を利用している場合、年末調整サービスが付帯されています。

私はマネフォの会計ソフトを使っているので年末調整の書類の作成はこの機能を使って作っています。この機能でできることは

- 社員が記入する扶養控除申告書などの申告書の作成が自動化できる

- 法定調書や給与支払報告書の作成が自動化できる

- e-Taxを使わずに申告までできる

各種書類の作成が自動化できるので国税庁のHPにアクセスしてダウンロードする必要もなく、法定調書や給与支払い報告書もまとめて管理できるのが便利です。

ちょっと使い方が難しく慣れるのに時間がかかるのが難点です。1人法人なので、紹介した手順で国税庁HPから書類を入手、e-Taxで申告する方法でもそこまで面倒ではないので正直これを使わなくても全然問題はありませんが、マネーフォワード会計を利用している方はよければ一度覗いてみてくださいね。

年末調整と同じ時期にすべき手続

さて、年末調整の手続きはこれで以上ですが、1月末というのは他の法人関連書類の提出期限でもあります。忘れないためにも年末調整と同じ時期に手続きを済ませてしまいましょう。

給与支払報告書の提出

前年の給料の支払い状況をみて住民税を決定するために「従業員の市区町村に提出」するのが給与支払報告書です。同じく1月末までに提出する必要があります。こちらの記事で作成・提出方法を紹介しているので忘れずに提出しましょう。

償却資産申告書

会社や個人が保有している不動産や工具・機器などで、どんな資産を持っているのか、その資産に対してかかる税金を計算するために市区町村に申告する書類です。こちらも期限は1月末までですので以下の記事を参考に手続きをしておきましょう。

まとめ

この記事では個人事業主とマイクロ法人の二刀流の年末調整について解説しました。私も最初は「源泉徴収税もないし確定申告もするし、年末調整は何もしなくていいよね?」と思ってましたが実際は提出・保管する書類があったりとやることがたくさんあって面食らいました(笑)

法人と個人が同じなのでやることがごちゃごちゃになってしまいますが、法人・個人の役割をきっちり分けて考えると理解しやすくなります。

さて、年末調整が終われば次は個人事業主の確定申告です!二刀流ならではの注意点をまとめているので読んでみてくださいね。

以上、お読みいただきありがとうございました!

コメント