小規模の会社経営者やフリーランスの退職金制度である小規模企業共済。月1,000~70,000円の掛け金全額が所得控除になり節税メリットがとても大きいです。

私も会社員からフリーランスとして独立した際に、節税目的で小規模企業共済に申し込みしました。小規模企業共済は節税効果がとても大きいですが、掛け金の変更や中途解約など少し複雑な仕組みになっているので、申し込みする前に制度内容をよく理解しておく必要があります。

この記事では私の経験をもとに、小規模企業共済のメリット・デメリット、申し込み方法などを詳しく解説します。

- 小規模企業共済のメリット・デメリット

- 元本割れするケース

- iDeCoとの違いはなに?

- 申込書の書き方・提出方法

- 引き落とし開始時期

*小規模企業共済は事前に開業届を提出していることが前提です。まだの方はこちらの記事から進めてください

【完全解説・図解あり】フリーランスの開業届の出し方

では始めましょう♪

小規模企業共済のメリット・デメリット【元本割れリスクは?】

小規模企業共済のメリット

小規模企業共済は個人事業主や小さな会社の役員のための「退職金制度」です。会社員と違い立場が不安定な個人事業主には退職金がありません。小規模企業共済で毎月一定の積立をすることで、将来の退職金として受け取ることができます。

掛け金全額が所得控除になる

小規模企業共済に加入する際に掛け金を設定し、毎月積み立てていきます。これが運用されて将来退職金として受け取ることができます。掛け金は月1,000〜7万円の範囲で設定でき、掛け金は全額所得控除になります。

例えば掛け金が7万円なら1年間で84万円、所得控除として84万円使えます。仮に所得税率が20%だとすると年間約16万円も節税できます。84万円の控除はかなり大きいです。青色申告で最大65万円、iDeCo(個人事業主)は最大78万円。組み合わせたら200万円以上の控除になり大幅に節税できます。

積立金額以上の金額が退職金として受け取れる

小規模企業共済では掛け金は予定利率1%で運用されているので、積立金額以上の金額が受け取れます。具体的な金額は公式HPでシミュレーションできます。

仮に以下の条件とすると、シミュレーション結果はこのようになります。

- 所得800万円

- 掛け金7万円

- 20年間積み立て

20年で560万円の節税ができて、事業を廃止して共済金Aを受け取る場合、積立金額合計1,680万円に対して270万円多い1,950万円が受け取れます(税引き前)。

受け取り時の税制

iDeCoと同じで、節税はできますが共済金を受け取るときにも税金はかかります。基本的に小規模企業共済は

- 一括で受け取るなら退職所得扱い

- 分割で受け取るなら公的年金等の雑所得扱い

という税区分になります。税金の面で優遇が多いのが「退職所得扱い」です。この式のように控除した上で、その半分の金額に対して課税される仕組みです。

税制優遇メリットの大きい一括受け取りをする場合、iDeCoなど他の退職金類似制度と併用する場合は受け取りタイミングに注意が必要です。退職所得を複数回もらう場合、直近で他の退職金を受け取っていた場合、合算で計算されてしまい支払う税金が多くなってしまいます。

| 過去に退職金をもらってると合算計算になってしまう期間 | |

| iDeCo | 前年以前19年内 |

| 小規模企業共済 | 前年以前4年内 |

- 60歳でiDeCoを一括受け取り

- 65歳で小規模企業共済を一括受け取り

退職所得をフル活用するにはこのように受け取り時期をずらす必要があります。

iDeCoとの違い

掛け金が全額控除され、積立金は運用されるという点でiDeCoと似ていますが、大きな違いがあります。

- 運用商品を選べない

- 手数料がかからない

- 基本的に廃業時に共済金を受けとる

ということです。

iDeCoと異なり運用商品を自分で選ぶことはできないので、予定利率1%が低く感じる方もいると思います。その分iDeCoにある口座管理手数料など無く、市況による影響を受けずに、廃業時に元本割れすることなく確実に共済金を受け取れることがメリットと言えるでしょう。

またiDeCoのように60歳まで引き出せないという制限ではなく、事業を廃業したら引き出せるようになります。30歳から20年間積み立てて50歳で廃業して引き出すということが可能なので、40代・50代でFIREする予定がある方などは使い勝手がいいですね。

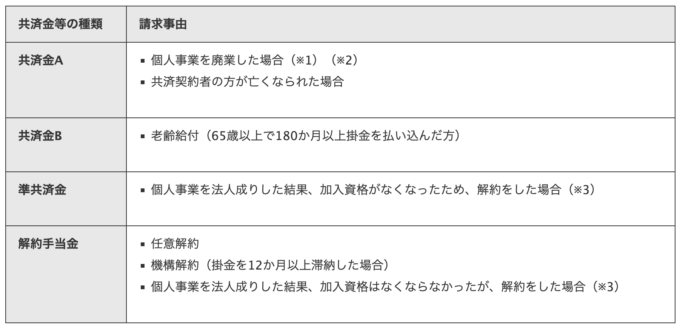

受け取り方法

受け取り方法は4種類あります。

受け取り金額が多くなるのは『共済金A >> 共済金B >> 準共済金 >> 解約手当金』の順番です。共済金Aで受け取る場合には個人事業の場合は廃業届の写しが必要になります。

小規模企業共済のデメリット

節税メリットの大きい小規模企業共済。ただし予期せぬことが起こるかもしれないもが事業ですよね。中途解約や掛け金を減らす場合のデメリットもちゃんと理解しておきましょう。

20年未満の中途解約で元本割れ

| 加入期間 | 解約時支給割合 |

| 12ヶ月未満 | 0% |

| 12ヶ月以上 84ヶ月未満 | 80% |

| 240ヶ月以上 246ヶ月未満 | 100% |

| 480ヶ月以上 486ヶ月未満 | 120% |

廃業を伴わない中途解約の場合、加入期間が20年未満だと元本割れします。廃業する場合は廃業届が必要になるので必要な時にサクッと解約できる中途解約にもメリットはありますが、20年以上加入している場合のみ、シミュレーションした上で検討するようにしましょう。

掛け金減額リスク

掛け金は途中で1,000円から7万円の範囲で増額・減額することができます。ただし減額する場合は中途解約で元本割れのリスクが高まります。

4年間7万円で積み立てして5年目から1万円に減らす場合

差額6万円分の共済金(6万円*4年 = 約290万円)は運用されず放置されることになります。受け取り時に「思ったより増えていない?」という認識違いが起きやすいですし、差額分・中途解約の時期などによって元本割れする可能性が高まります。

4年間7万円で積み立てして5年目から1万円に減らし、その後20年後に中途解約する場合

本来20年以上加入していれば中途解約でも元本割れしませんが、差額分は納付月のカウントが別です。6万円分の共済金の納付月数は4年間なので48ヶ月。約290万円(6万円*4年)の共済金の支給割合は80%です。差額分・中途解約の時期などによって元本割れする可能性が高まります。

減額によるデメリットは大きいですが

- 初めから無理な掛け金で設定しないこと

- 減額か中途解約かどちらがいいかシミュレーションする

- 事業が好調になったら増額する

など、ちゃんと舵取りできるように考えておけばそこまでリスクが高い制度ではありません。最大84万円の所得控除、廃業による解約は元本割れしないなどメリットと合わせてよく検討してみましょう。

申込書の請求方法

申し込みは書類を取り寄せて銀行窓口で手続きという昭和な方法しかありません(笑)

公式HPから資料請求をして数日で自宅に届きます。私の場合1週間後くらいに届きました。

小規模企業共済を取り扱う銀行窓口でも申込書を用意しているところがあるので、急ぎならお近くの窓口で聞いてみるのも手です。

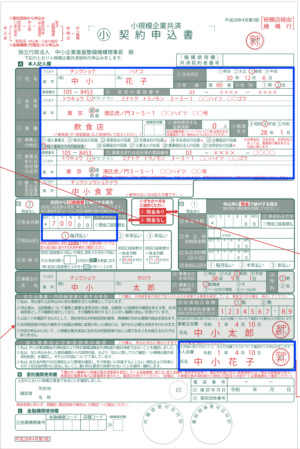

申込書の記入方法

記入例はこちらにあります。

https://www.smrj.go.jp/doc/kyosai/s_101_sample_201604_3.pdf

私はこの青枠の部分だけ記入して無事手続きができました。

- 個人事業主(1人)

- 業種:ITエンジニア

- 前納なし

- 月払いのみ

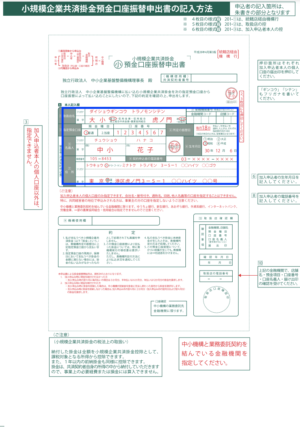

右側の預金口座振替依頼書は引き落とし銀行口座の情報を記入します。こちらに記載されている金融機関のみでしか引き落としはできません。

ゆうちょ銀行、農業協同組合の一部、労働金庫、新生銀行、あおぞら銀行、外資系銀行、インターネット専業銀行等は、小規模企業共済をお取扱いしておりませんので、ご注意ください

ネット銀行が使えないので注意しましょう。

窓口へ提出

フリーランスの必要書類はこちらの2点

- 記入済み申込書

- 個人事業主の開業届の控

開業届の控は税務署の受領印があるもので、コピーで大丈夫です。開業届の提出方法はこちらを参考にしてみてくださいね↓

【完全解説・図解あり】フリーランスの開業届の出し方

提出に行く窓口は基本的に引き落とし金融機関の窓口です。引き落とし金融機関以外での手続きも可能みたいですが、前もって引き落とし口座の銀行で預金口座振替依頼書で手続き、確認印をもらう必要があります。

私は三井住友銀行で手続きしました。担当者に提出した後、不備がないか確認作業(20分ほど)をして、問題がなかったので控えをもらって終了です。

申込日=契約成立日なので申込月から掛け金の支払いが始まります。私の場合は申込時に前納や掛け金納付をしなかったので、申込月の翌々月に引き落としが3ヶ月分、その後1ヶ月分引き落としになります。

手続き完了

申込日から約40日後に自宅に以下の書類が届きます。

- 小規模企業共済手帳

- 小規模企業共済制度加入者のしおり及び約款

ちなみに審査に落ちてしまう場合もあるようです。開業したてであれば通るとは思いますが、どんな場合に審査に落ちるのかは不明です…

審査の結果、加入資格に該当せず加入をお断りする場合は、約2か月後に中小機構からその旨を通知する書類を送付いたします。申込時にお支払いいただいた現金は、掛金の引き落としに指定された口座へお振込みいたします。

まとめ

この記事では小規模企業共済加入手続きについてご紹介しました。フリーランスになったらまずやるべきことはこちら。

- 開業届・青色申告書類の提出

- 会計ソフトの登録

- (小規模企業共済加入手続き)

- (iDeCoの手続き)

開業届・青色申告書類の提出やiDeCoについてはこちらの記事で解説中です。まだの方は記事を参考に手続きしてみてください!

https://optimisticbeauty.com/kaigyo_todoke_howto/

フリーランスになってできれば1ヶ月以内にこれらの手続きが終われば準備万端です。そのあとは会計ソフトで日々の売り上げ・経費管理・請求書の作成などをして確定申告に備えましょう。

会計ソフトの比較はこちらの記事を参考にしてみてください↓

以上、お読みいただきありがとうございました♪

コメント