会社を辞めて個人事業主とマイクロ法人を設立する!iDeCoの加入(変更)手続きはどうすればいい?

所得税の節税に使える便利な制度「iDeCo」。iDeCoは二刀流で事業をしている場合ももちろん使えますが、加入や変更には手続きが必要になります。私も会社員時代からiDeCoに加入していたので、自分のマイクロ法人を事業者にしてiDeCoの移行をしました。

そこで今回は設立したマイクロ法人を事業者にする方法、掛け金の最大額、提出が必要な書類について具体的に解説していきます。iDeCoのメリット・デメリット、おすすめ金融機関と商品もご紹介します!

- 個人事業主がiDeCoを活用したほうが良い理由

- iDeCoのデメリット

- マイクロ法人をiDeCoの事業者にして加入する方法

- おすすめiDeCo金融機関・商品

では始めましょう♪

【節税】個人事業主とマイクロ法人の二刀流はiDeCoを活用!

個人事業主の節税方法

改めて、個人事業主とマイクロ法人の二刀流は

- メイン事業を個人事業主で行う

- 副業をマイクロ法人で行う

このように事業を分けることでマイクロ法人で社保に最安で加入でき、社会保険料の最適化が可能になります。

*個人事業主とマイクロ法人の二刀流についてはこの記事で詳しく解説しているので、仕組みがよくわからない方はまずこちらから読んでみてくださいね

一方で忘れてはいけないのが税金対策。個人事業主の売上に対して、控除や経費を利用して課税所得を抑えて節税していきます。

代表的な控除制度

個人事業主として利用できる代表的な控除はこちら。

- iDeCo

- 青色申告

- 小規模企業共済

青色申告は最大65万円の控除が受けられます。条件も会計ソフトで帳簿付をして、e-Taxなどで確定申告するだけです。青色申告を利用するためには個人事業開業時に書類を提出しておきましょう。この記事で詳しく解説しています↓

小規模企業共済は個人事業主の退職金制度のようなもの。最大70,000円/月を積み立てて運用していきます。掛け金全額が控除になるので控除額は最大84万円。こちらの記事で詳しく解説中です。

フリーランスの小規模企業共済【申込書をもらう〜申請完了まで】

iDeCoのメリット

この中でもiDeCoのメリットはなんといっても

- 掛け金全額が所得控除になる

- 運用益に税金がかからない

ということ。

本来は投資の運用益に対して20%課税されますが、iDeCoの場合は課税されません。これはNISAと同じです。iDeCoはそれに加えて掛け金全額(掛金が23,000円なら年間27.6万円)の所得控除が使えます。

マイクロ法人で保険料を最適化するだけでも大きなメリットですが、収入の多い個人事業主でも税金を取られすぎないようにiDeCo等を活用して節税する、賢い二刀流事業者はここまで対策します💪

iDeCoのデメリット

所得控除が使えて運用益も非課税、そんなiDeCoですが実は以下のようなデメリットがあるので利用していない人も多いのが事実…

iDeCoのデメリット

- 受け取る時に税金がかかる

- 口座管理手数料がかかる

- 60歳まで原則引き出せない

- 商品によっては元本割れのリスクがある

iDeCoは個人型確定拠出年金なので「60歳まで引き出せない」「債券や株式運用は元本割れのリスクがある」ということは割と有名です。

それに加えてiDeCoの最大の注意点は「受け取り時の税金」と「開設・運用時の手数料」です。

受け取り時の税金

初めて知った時「受け取る時に税金がかかるなんて聞いてない…」と思いました(もちろんちゃんと書いてあります)。iDeCoは利用すれば節税できるけど結局受け取る時に税金がかかるので「税金の先送り」と言われたりもします…

iDeCoの受け取り方法は2種類

- 年金として雑所得で受け取る

- 一時金として退職所得として受け取る

控除額が大きい退職所得控除が使えるので、税金がかかるといってもかなり優遇されて受け取れる仕組みはできています。しかし、受け取り方次第では数百万円単位で課税額が変わることもあります。

どういう受け取り方をすればいいかはこちらのYoutubeが非常に参考になるので見てみてください。また後述するシミュレーションでも退職所得控除を利用した場合のケースで具体的な数字を出してみます。

手数料

今はネット証券を利用すれば、手数料もかからず投資商品が買えて運用できるのが当たり前の時代です。そんな中でiDeCoは関係各所に支払う手数料が多いことで有名。せっかく利益がでて節税できても手数料取られまくりは困りますよね。具体的にかかる手数料を見ていきましょう。

上の例は手数料最安級のSBI証券のものです。基本的にSBI証券に対して支払う手数料は0円で、iDeCoを扱う金融機関としてはSBI証券は最安級です。それでも国民年金基金等に支払う初期手数料として約3,000円、毎月の運用に170円ほど手数料がかかります。金融機関によっては独自の手数料を設けている(上の図の赤字部分が0円ではない)ので、余計に手数料が高くなります。

iDeCoに加入する以上どうしても必要な手数料はありますが、それ以外の余計な手数料がかからない金融機関を選ぶことがポイントです。

まだiDeCoに加入していない人は

- 手数料の安い金融機関を選ぶ

- 収入が安定しており、60歳まで引き出せなくても問題ない

- 受取時にかかる税金もシミュレーションをした上で判断

この辺りをよく考えて加入するかどうかを決めると良いと思います。

受け取りまで考えたiDeCoのシミュレーション

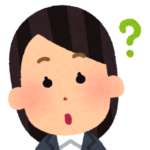

個人事業主とマイクロ法人の二刀流は「自営業?会社員?」

個人事業主とマイクロ法人の二刀流で事業を行う場合、iDeCoの加入資格は「会社員」です。個人事業主なので自営業者でもありますが、マイクロ法人で社保に加入しているなら会社員、掛け金の限度額は23,000円になります。

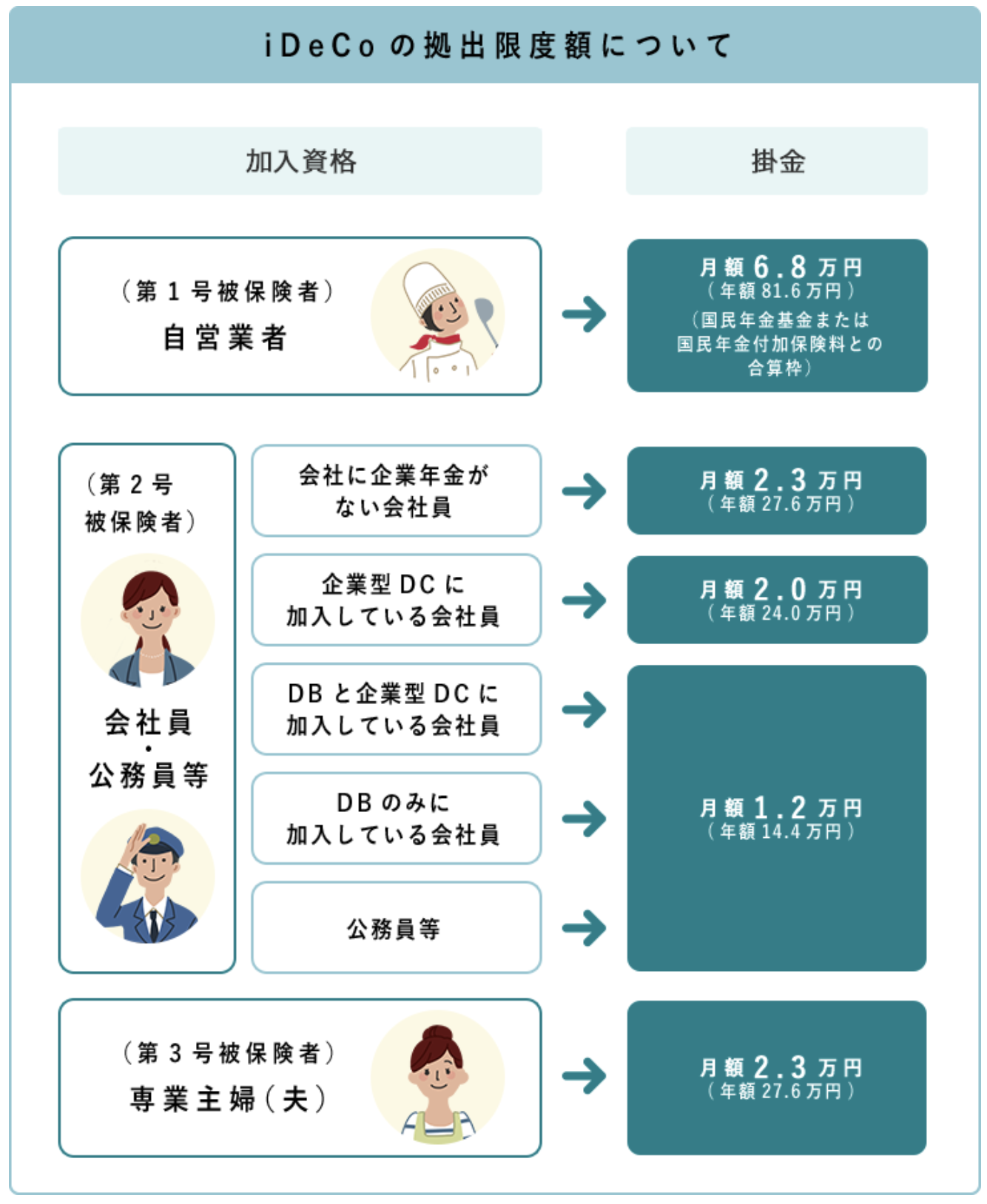

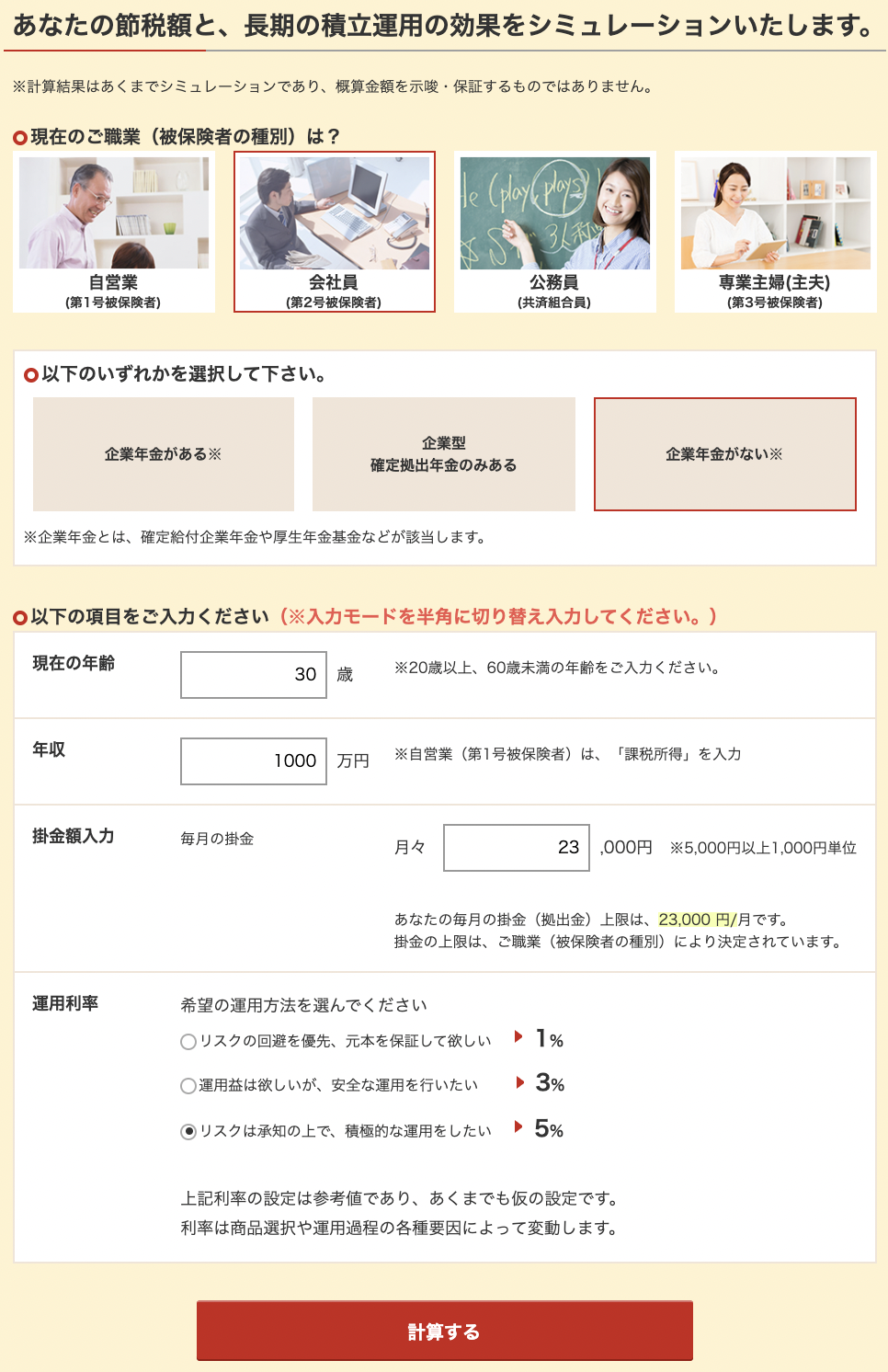

iDeCoのシミュレーション

実際にiDeCoでどのくらい節税できるのかシミュレーションしてみましょう。シミュレーションは楽天証券のものがわかりやすくおススメです。

【想定条件】

- 掛け金月23,000円

- リスク商品(米国株式想定)で30年間運用

- 課税所得1,000万円

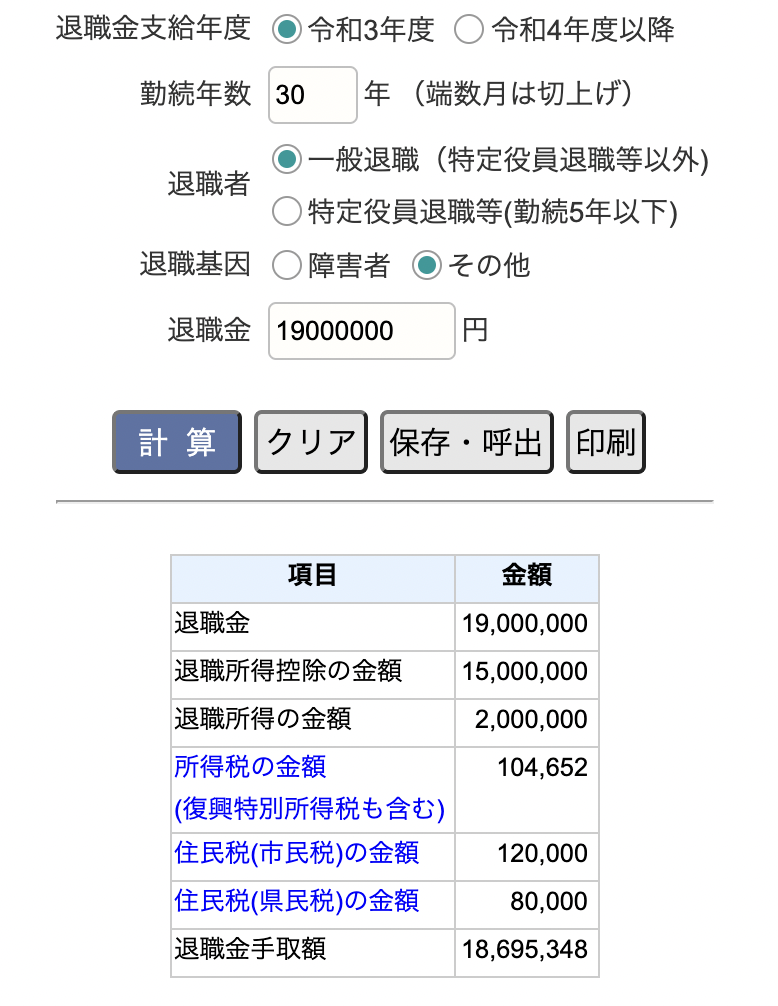

シミュレーションは市況変化等のリスクを一切考慮していないので「かなり上手くいったケース」であることに注意です。30年間の合計節税金額は約460万円、元本と運用益合わせて30年後に約1,900万円になります。

次に受け取りのシミュレーションをしてみます。より税制優遇の効く一時金(退職金扱い)で全額受け取ることとします。シミュレーションはこちらのサイトを使わせてもらいました。

手取り額が約1,870万円、受け取り時にかかる税金が約30万円です。受取時に税金がかかるとはいえ、退職所得控除を利用すればかなり抑えられそうです。

ただし、こんなにうまいこと行くかは誰にもわかりません。株式市場の変化や自分の経済状況の変化などありとあらゆるリスクがあります。心配な方は運用益が5%じゃなくて1%しかでなかったとか、年金で受け取る場合など色々な角度からシミュレーションしてみるといいでしょう。

会社員から独立してマイクロ法人を設立する時の手続き

続いて法人設立後に必要な手続きについて詳しくみていきましょう。マイクロ法人を設立したら、自分のマイクロ法人を「事業者」として登録してそこで「会社員」としてiDeCoに加入します。元々会社員だった方は「別の会社(マイクロ法人)に転職した」という扱いになります。

まだ加入していない方

iDeCoの加入手続きは金融機関で行います。後述するおすすめの金融機関を参考に、申し込みをしてくださいね。

すでに加入済みの方

すでに加入されている方は、「事業者が自分のマイクロ法人になる」変更を届け出る必要があります。加入している金融機関で書類の取り寄せ・ダウンドーロができます。ちなみに私はSBI証券でiDeCoに加入しているのでこちらのページから必要書類を取り寄せました。

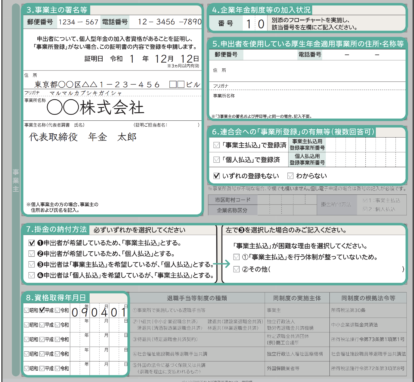

送られてきた書類は

です。どの金融機関で加入していても基本的にこの2つの書類の提出になると思います。引き落とし口座の変更等あれば別途書類は必要です。

iDeCoの事業所としてマイクロ法人を登録

加入・変更に関わらず提出書類の事業主欄にマイクロ法人の情報を記入していきます。

「6. 連合会への「事業所登録」有無等」に関しては「いずれの登録もない」にチェックします。

納付方法ですが、マイクロ法人の役員報酬は税金がかからない程度の低い金額を設定している方が多いと思います。事業主払込にすると給与から天引きになり、その金額も加味した役員報酬の設定が必要になります。そのため特にこだわりがなければ個人払込にしましょう。

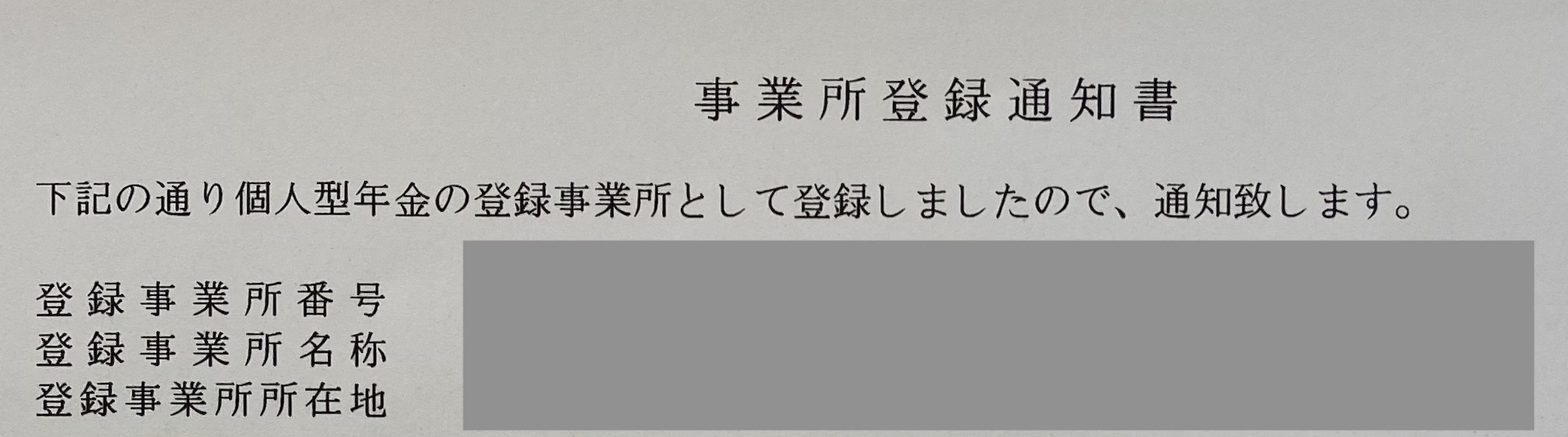

さて、これらの書類を記入して提出後、マイクロ法人宛にこのような事業所登録通知書が届きます。

無事に登録事業所番号が割り振られました。これで無事にiDeCoの事業所として登録の完了です。

おすすめiDeCo金融機関と商品

前述した通り、iDeCoは加入する金融機関によって運用手数料が変わります。どの金融機関を選べば良いか悩むところですが、SBI証券か楽天証券を選んでおけば間違いありません(断言!!)。

- 手数料最安

- 積立NISAや一般投資でも手数料最安級

- 銀行(住信SBI銀行・楽天銀行)も手数料最安級、無料振込回数も多い

などとにかく余計なコストをかけずに運用できます。実店舗ありのメガバンや信託銀行等は手数料が高いことが多いので決して開設しないようにご注意を…

個人的意見ですが、商品のおすすめはS&P500(米国株)に投資するものです。

- SBI証券 三菱UFJ国際-eMAXIS Slim米国株式

- 楽天証券 楽天・全米株式インデックス・ファンド

上の2つの商品はどちらもS&P500に投資している商品で、信託報酬(運用中にファンドがとる手数料)も最安級です。

と考えているのであれば、上記の商品を選ぶと良いと思います。もちろん「株100%」になるのでリスク商品であることはご承知おきください。

ちなみに楽天証券と楽天銀行の口座が両方あれば、楽天銀行の普通預金の金利がなんと年0.1%、普通の銀行の100倍の金利になります。楽天銀行はPay-easyにも対応しているので税金・保険料を払うときも便利で、マイクロ法人の社保の支払いもでき、持っているとかなり便利な口座です。

*社保の支払いはこちらで解説しています

まとめ

この記事では個人事業主とマイクロ法人の二刀流におけるiDeCoの活用方法、手続き方法について解説しました。元々NISA等でも米国株投資をやっていた私は「個人事業主になったから68,000円まで限度額あがるぞー!!」とすっかり勘違いしていて、ちょっと残念でした(笑)。

個人事業主とマイクロ法人の二刀流の場合、収入のほとんどは個人事業主からの収入なので、個人事業主としての税金対策や年金問題に向き合うことは大切です。

- 20年、30年後に今と同じくらい安定した収入が得られるのか

- 少ない年金でどう老後を生活するのか

そんな時に便利なiDeCo。個人事業主の退職金・年金として効果的に利用できる制度なので、まだ加入を悩んでいるという方はこの記事のシミュレーションなどを参考にぜひ検討してみてください!

iDeCoと同じように自営業者の退職金代りになる制度として「小規模企業共済」もあります。こちらは掛け金1,000円〜70,000円まで、掛け金が所得控除になり廃業時に元本割れすることなく受け取れます。気になる方はこちらの記事もご覧ください。

以上、お読みいただきありがとうございました!

コメント